-

No-code

Plateforme

-

Studio

Plateforme agentique no-code offrant le meilleur time-to-value et le ROI le plus élevé

Découvrir -

Studio

-

IA native CRM

CRM

-

IA native CRM

Un CRM nouvelle génération pour gérer les workflows clients et opérationnels

Produits CRM -

IA native CRM

-

Industries

- Clients

- Partenaires

- A propos

CRM financier : définition, principales fonctionnalités et meilleures plateformes

Mis à jour

13 Janvier 2026

temps de lecture 26 min

Découvrez Creatio – Le CRM de référence pour la finance.

Le secteur des services financiers connaît une transformation rapide alors que les institutions s’adaptent à l’évolution des attentes des clients, à des exigences réglementaires toujours plus strictes et à une pression concurrentielle croissante. Pour garder une longueur d’avance, les organisations financières modernes s’appuient de plus en plus sur les plateformes CRM financières afin de simplifier les processus et d’améliorer l’engagement client. Selon l’étude Gartner, le CRM fait partie des trois technologies les plus valorisées par le secteur financier, et le marché devrait attirer des investissements significatifs dans les années à venir.

Dans cet article, nous allons explorer plus en détail les différentes fonctions du logiciel CRM dans le secteur financier, en examinant son impact sur l’interaction client et la prestation des services financiers.

Points clés :

- Les CRM financiers sont conçus pour gérer des relations clients complexes, des exigences réglementaires, les processus de prêt, l’intégration, et bien plus encore.

- Les CRM financiers modernes offrent de grands avantages grâce à la centralisation des données clients, l’amélioration de la personnalisation, le renforcement de la conformité et le gain d’efficacité opérationnelle pour l’ensemble de l’organisation.

- Les équipes de service, de vente et de marketing tirent des bénéfices importants des fonctionnalités CRM pilotées par l’IA, leur permettant d’optimiser les processus, d’accroître l’engagement client et d’accélérer la prise de décision.

- Les meilleurs CRM financiers du marché incluent Creatio, Salesforce, Microsoft et HubSpot pour leurs fonctionnalités complètes et leurs workflows adaptés au secteur.

Qu’est-ce qu’un CRM financier ?

Un CRM financier est un système de gestion de la relation client conçu pour aider les banques, les coopératives de crédit et autres institutions financières à gérer plus efficacement leurs relations client. Le CRM financier centralise toutes les données clients et comptes dans un environnement sécurisé, permettant aux professionnels de la finance d’offrir des produits financiers plus personnalisés, d’anticiper les besoins des clients et de renforcer les relations à long terme.

Les CRM financiers permettent également de simplifier les opérations et intègrent des workflows sectoriels pour la gestion de conformité, Know Your Customer / Connaître son client (KYC), et les processus Anti-Money Laundering / Lutte contre la blanchiment d'argent (AML), ainsi que des workflows automatisés pour l’intégration client, le crédit et le support.

En outre, les CRM modernes exploitent des agents IA dédiés au secteur financier pour automatiser les tâches courantes et fournir des insights actionnables, ce qui rend les équipes plus efficaces. Selon l’étude Creatio, 73 % des dirigeants financiers estiment que les agents d’IA seront essentiels ou stratégiquement importants pour leur organisation d’ici deux à trois ans.

L’état des agents d'IA et du no-code : Édition FinServ

Découvrez comment les leaders financiers utilisent les agents d’IA et le no-code pour accélérer leur transformation.

Pourquoi les institutions financières ont-elles besoin d’un CRM ?

- Une source unique de vérité pour les données clients et les interactions : consolide toutes les données clients et membres, l’historique des communications et les données financières dans une plateforme unique, garantissant à chaque département l’accès aux informations à jour.

- Des relations client renforcées et une fidélisation : permet aux professionnels de la finance de proposer un service hautement personnalisé et des conseils proactifs, favorisant la confiance et la fidélité sur le long terme.

- Une intégration et des décisions de crédit accélérées : propose des outils pour automatiser les contrôles de solvabilité et la vérification des documents visant à accélérer l’intégration des clients et les validations de prêts, tout en réduisant le travail manuel.

- Des outils intégrés pour KYC/AML et audits : simplifie la conformité réglementaire avec des outils intégrés pour la vérification automatique d’identité, la surveillance des transactions et le reporting.

- Une meilleure visibilité des opportunités de ventes croisées et additionnelles : aide à identifier de nouvelles sources de revenus grâce aux profils clients, aux étapes de vie et à l’utilisation des produits, afin de fournir aux commerciaux des recommandations pertinentes de produits et services.

- Une efficacité opérationnelle sur les fonctions front, middle et back office : élimine les silos de données entre les services, améliore la collaboration, réduit les redondances et offre une visibilité complète sur le cycle de vie du client.

Comment différents départements financiers utilisent le CRM

Les solutions de CRM pour les services financiers sont des outils polyvalents utiles à de nombreux départements des institutions financières. Ils peuvent s’adapter aux processus uniques des différentes organisations, qu’il s’agisse de banques, de coopératives de crédit, de compagnies d’assurance ou d’entreprises d’investissement, et simplifier les tâches quotidiennes tout en améliorant l’efficacité globale des départements. Nous nous intéresserons ici à plusieurs départements typiques de presque toutes les organisations financières et examinerons comment un système moderne de gestion de la relation client (CRM) rationalise leurs tâches quotidiennes:

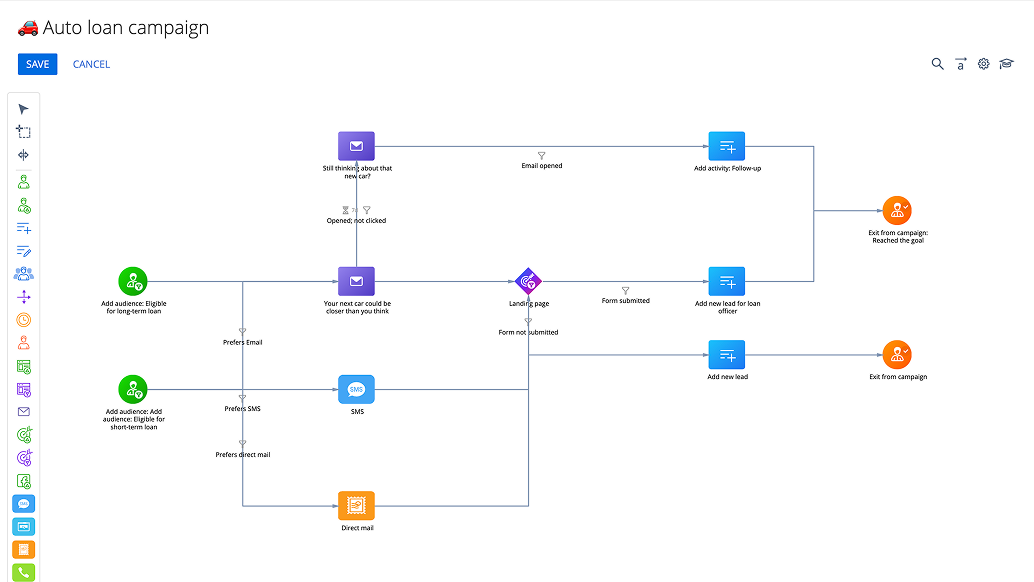

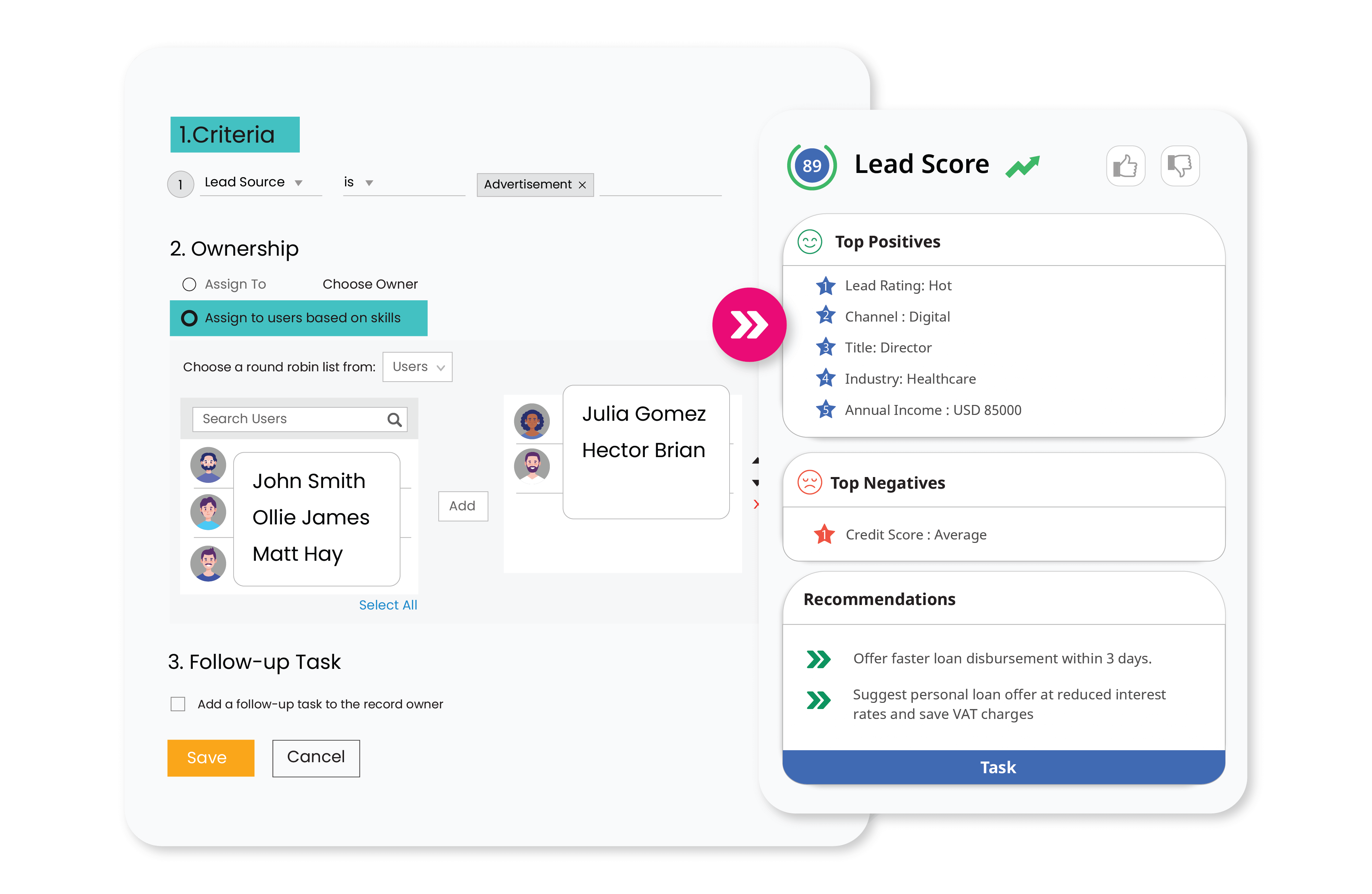

Marketing

Un CRM financier aide les équipes marketing à cibler précisément et à personnaliser la communication sur tous les canaux. Il simplifie les workflows essentiels, notamment la gestion des campagnes, la qualification des prospects, le marketing par e-mail et la publicité digitale, aidant les équipes à générer plus de prospects qualifiés et à engager efficacement leurs audiences. Les agents d’IA marketing augmentent davantage l’efficacité en générant du contenu personnalisé à grande échelle, en diffusant des contenus de nurturing automatiquement aux prospects et en optimisant en toute autonomie les campagnes et budgets pour un meilleur ROI.

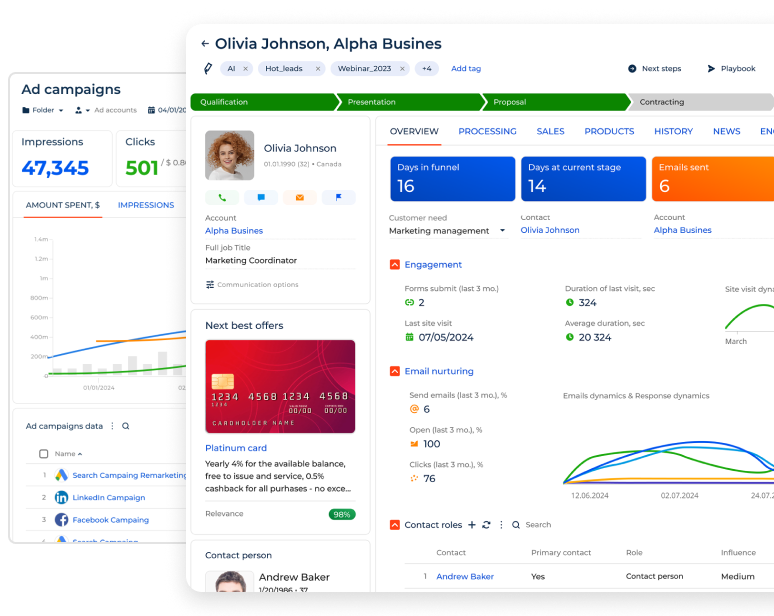

Automatisation des ventes

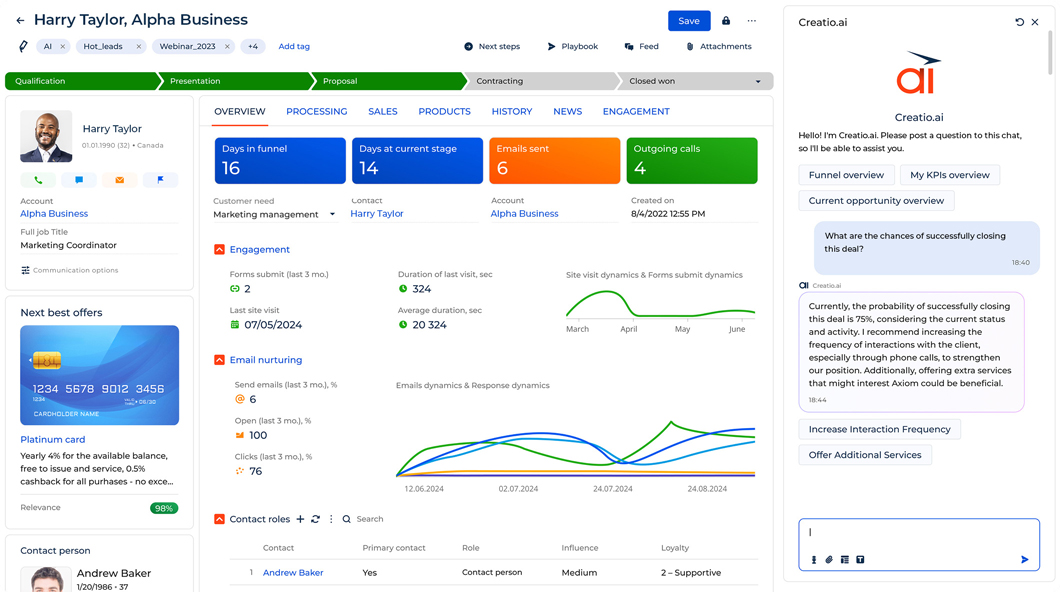

Un CRM financier centralise les interactions client, les prospects et les opportunités, offrant aux équipes commerciales un accès en temps réel à des données précises sur les prospects et les clients. Cette vue unifiée permet aux commerciaux de personnaliser leurs échanges et d’adapter leurs recommandations aux besoins de chaque client. Le CRM financier permet aussi de simplifier les processus de vente essentiels, tels que la gestion des prospects, le suivi des opportunités et les relances, en allégeant la charge administrative et en accélérant l’avancement des dossiers. Les agents d’IA pour les ventes augmentent la productivité en automatisant les tâches courantes, en priorisant les prospects à forte valeur, en générant des offres personnalisées et en recommandant les meilleures prochaines actions, libérant ainsi du temps précieux pour les commerciaux afin de se concentrer sur la construction de relations client durables et la conclusion des ventes.

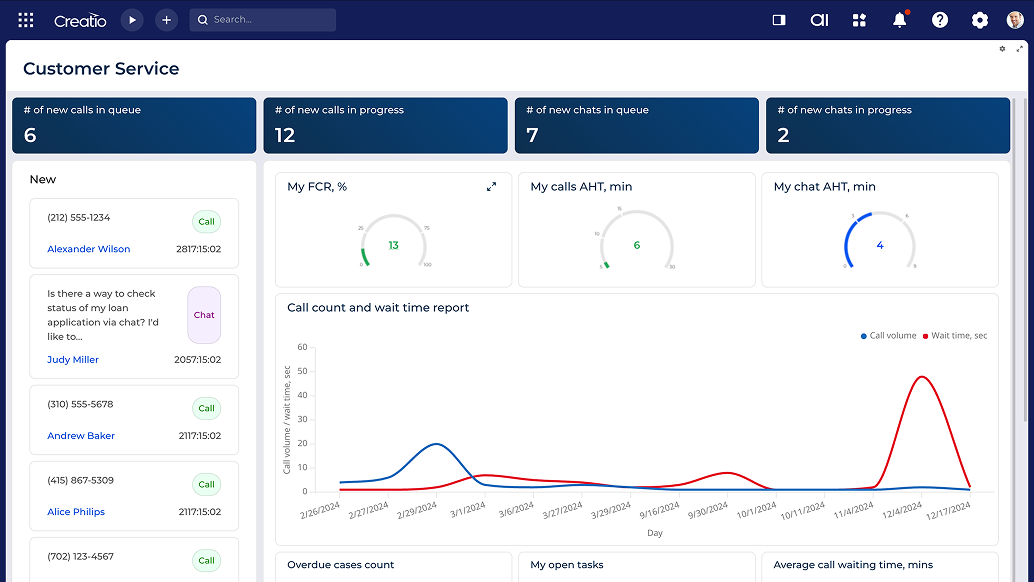

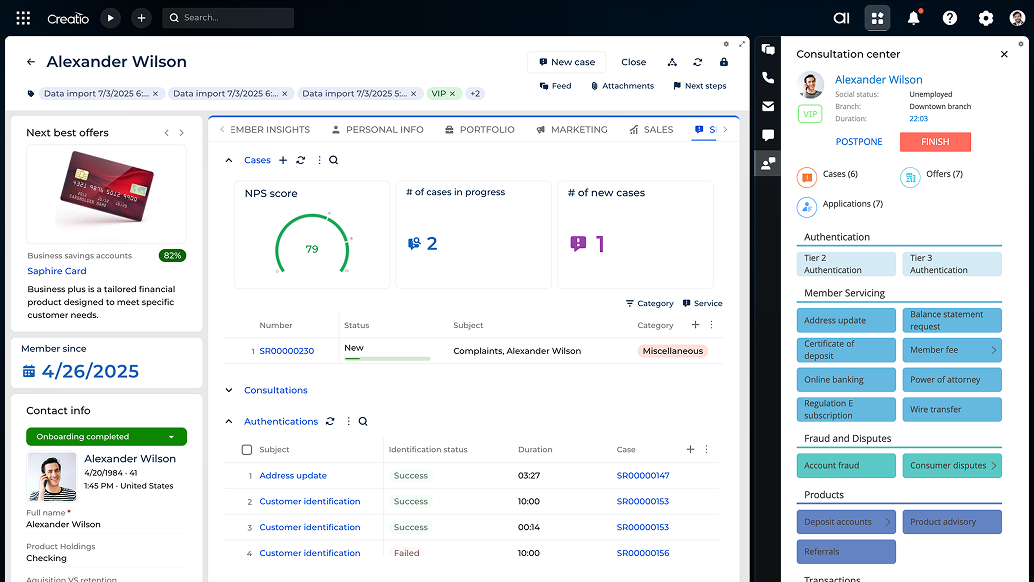

Service à la clientèle

Un CRM dédié aux services financiers aide les équipes de service client en attribuant automatiquement les demandes et en fournissant aux agents une vue unifiée des données client, de l’historique des interactions et de l’utilisation des produits, leur permettant de résoudre efficacement et rapidement les problèmes. Les agents d’IA dédiés au service client peuvent gérer de manière autonome les demandes courantes et orienter les cas complexes vers les conseillers en proposant les prochaines étapes et des articles de base de connaissances pertinents, garantissant un support plus rapide et cohérent.

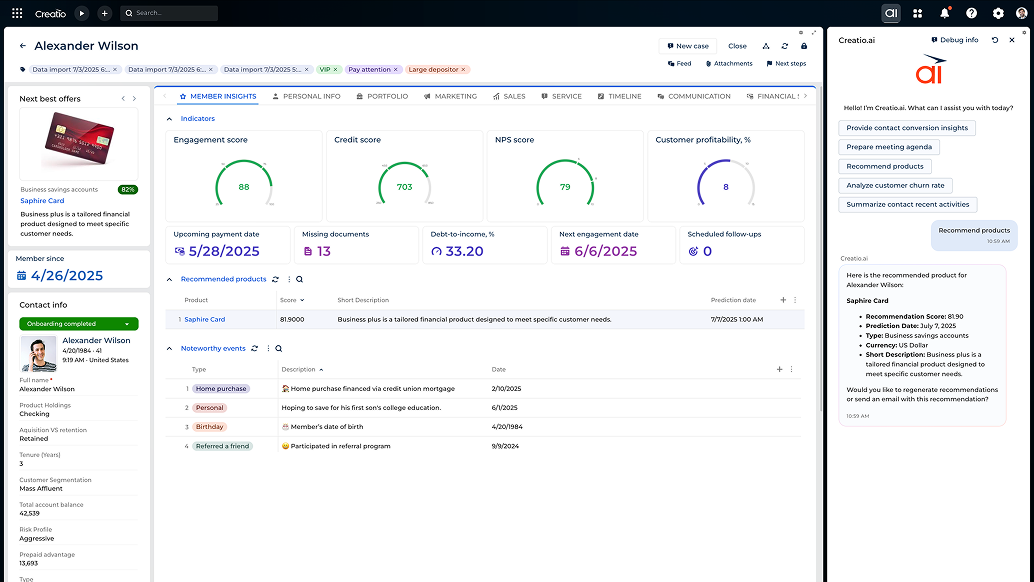

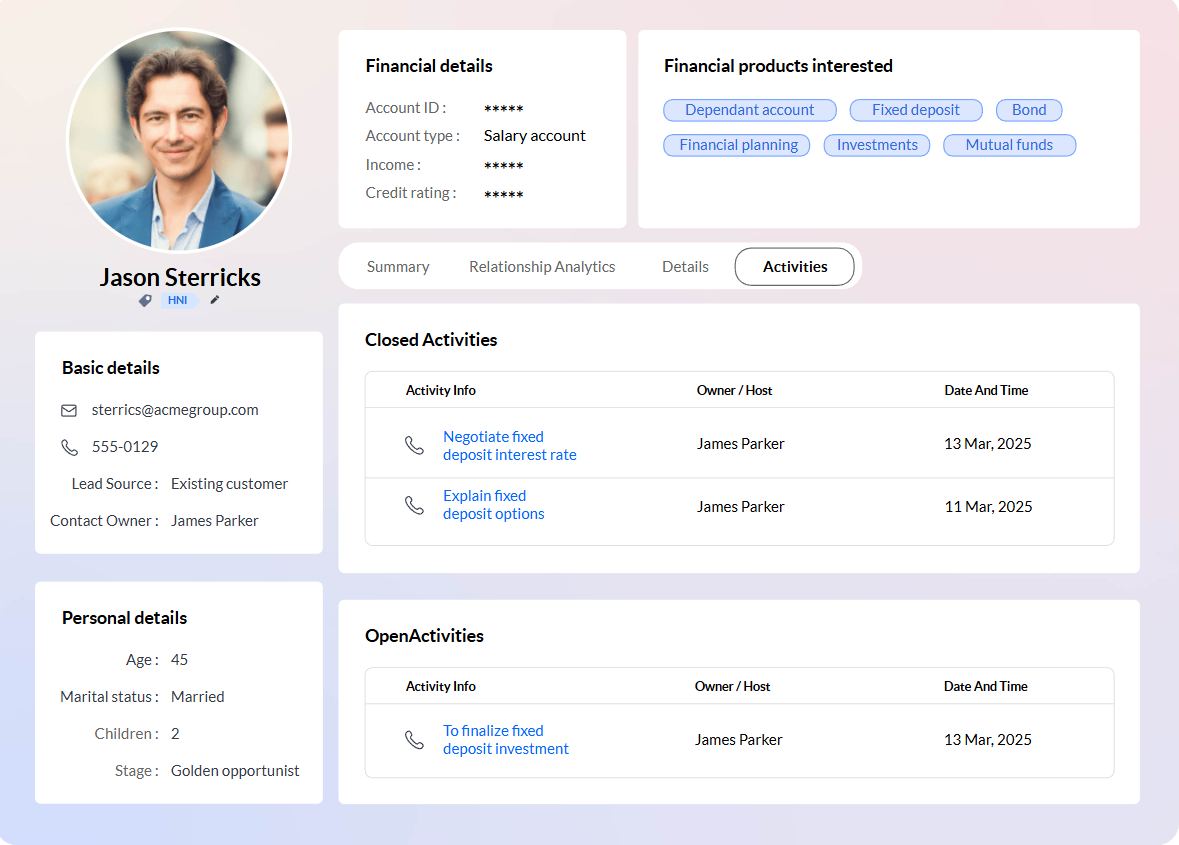

Front office

Les systèmes CRM financiers sont utilisés par divers métiers du front office, tels que les responsables relation client, conseillers financiers et gestionnaires de portefeuille, pour fournir des conseils financiers personnalisés et renforcer l’engagement client. Les agents d’IA soutiennent ce processus en analysant un grand nombre de données comportementales et de tendances de portefeuilles, puis en générant des recommandations ou suggestions de produits adaptées. Grâce à ces insights pilotés par l’IA, les conseillers délivrent des recommandations plus pertinentes, anticipent les besoins des clients et améliorent l’expérience globale.

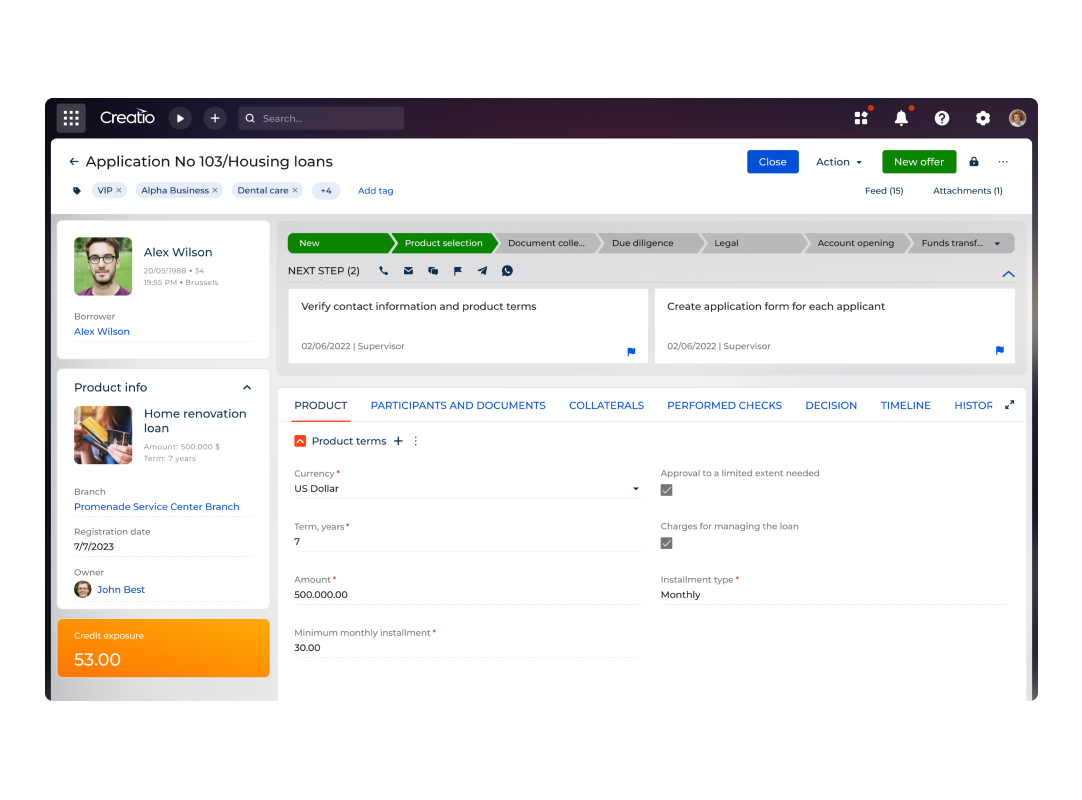

Origination et souscription de prêts

Au sein des services de prêt, un CRM financier facilite l’origination des crédits en centralisant les données des candidats, les documents et les communications dans une plateforme sécurisée, rendant le suivi des demandes fluide de bout en bout. Les agents d’IA prennent en charge les tâches courantes comme la saisie de données, la vérification de documents et la mise à jour des statuts, ce qui réduit la charge manuelle et accélère les délais de traitement. Grâce à des profils emprunteurs complets et à des historiques financiers détaillés, les analystes peuvent évaluer les risques plus précisément et prendre les meilleures décisions de prêt.

Un système CRM au sein d’une société de conseil financier ne se limite pas aux équipes en contact avec les clients. Il s’étend aussi aux services administratifs comme la comptabilité, le juridique, les RH et autres. Il améliore ainsi la productivité et la collaboration dans toute l’organisation grâce au partage de données et à la simplification des processus.

Les avantages d’un CRM pour les services financiers

Le logiciel CRM financier offre de nombreux avantages aux conseillers financiers, fluidifiant les principales opérations et optimisant l’interaction client. Voici les principaux avantages du CRM pour le secteur financier :

- Meilleure gestion des prospects et du pipeline : vue à 360° sur les comptes, suivi centralisé des prospects et priorisation par l’IA pour permettre de cibler les meilleures opportunités.

- Meilleure fidélisation client et accroissement de l’activité : des produits et services personnalisés, une prise de contact proactive et des insights approfondis générés par les agents d’IA renforcent les relations et développent l’utilisation des produits, facilitant la vente croisée et additionnelle.

- Expérience client et engagement améliorés : les agents d’IA pour la finance permettent une communication personnalisée, un service rapide et un accompagnement proactif, garantissant une expérience cohérente et une meilleure satisfaction client.

- Réactivité accrue et intégration accélérée : grâce aux workflows automatisés, à la centralisation des données et aux insights générés par l’IA, les professionnels de la finance proposent un service, des validations et une intégration plus rapides.

- Moins d’erreurs et conformité réglementaire accrue : la standardisation des processus et la gestion sécurisée des données réduisent les erreurs et favorisent le respect des obligations, l’IA aidant à détecter les anomalies, à signaler les risques de conformité et à garantir l’exactitude des informations.

- Collaboration renforcée entre les services : un système CRM financier unifié facilite le partage d’informations entre les équipes vente, service, prêt, opérations et conformité.

- Pipeline et chiffre d’affaires plus prévisibles : les analyses en temps réel et les prévisions pilotées par l’IA offrent une meilleure visibilité sur la performance de l’entreprise, permettant d’anticiper les tendances du marché et d’optimiser l’allocation des ressources.

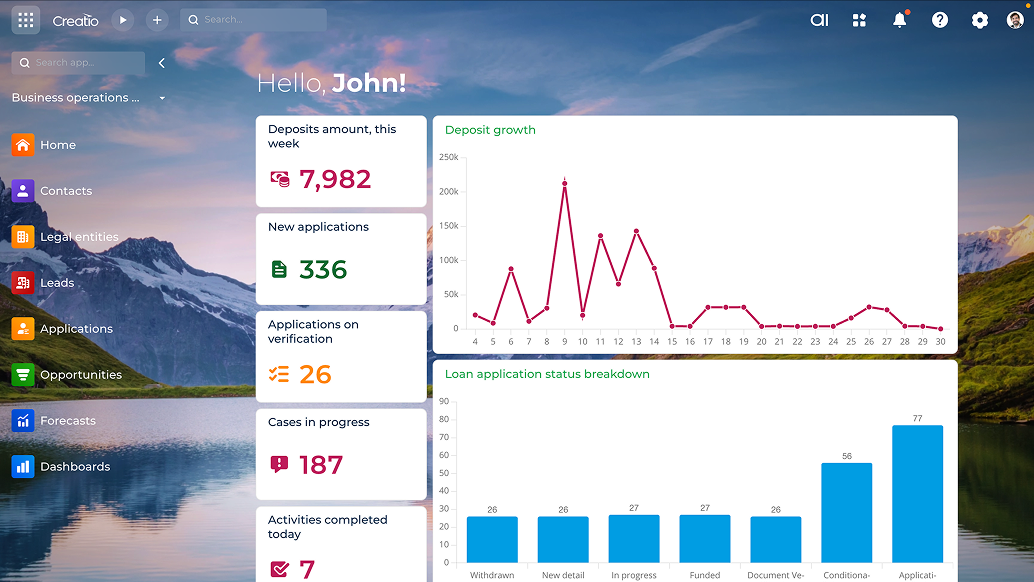

Déploiement du CRM financier Creatio

Découvrez comment ENT Credit Union a obtenu plus de 18 % de conversions supplémentaires sur les dépôts et une hausse de 8,5 % sur les prêts, générant une augmentation annuelle de ~1,4 M€ du chiffre d’affaires grâce au CRM financier Creatio.

Les fonctionnalités clés d’un CRM financier moderne

Les institutions financières ont besoin de plus que de simples outils de gestion client. Elles nécessitent des systèmes capables de prendre en charge des workflows complexes, la conformité réglementaire et des expériences client personnalisées. Voici les fonctionnalités essentielles qui définissent les CRM financiers de référence aujourd’hui.

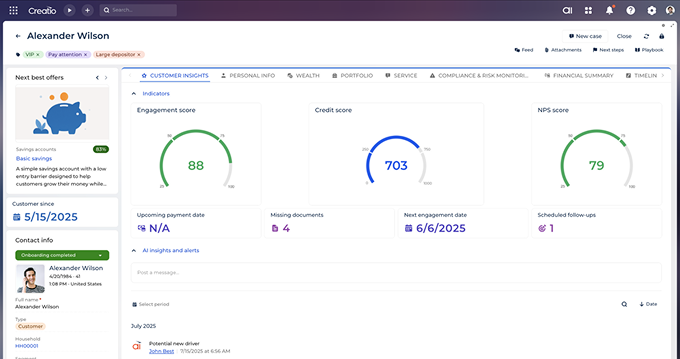

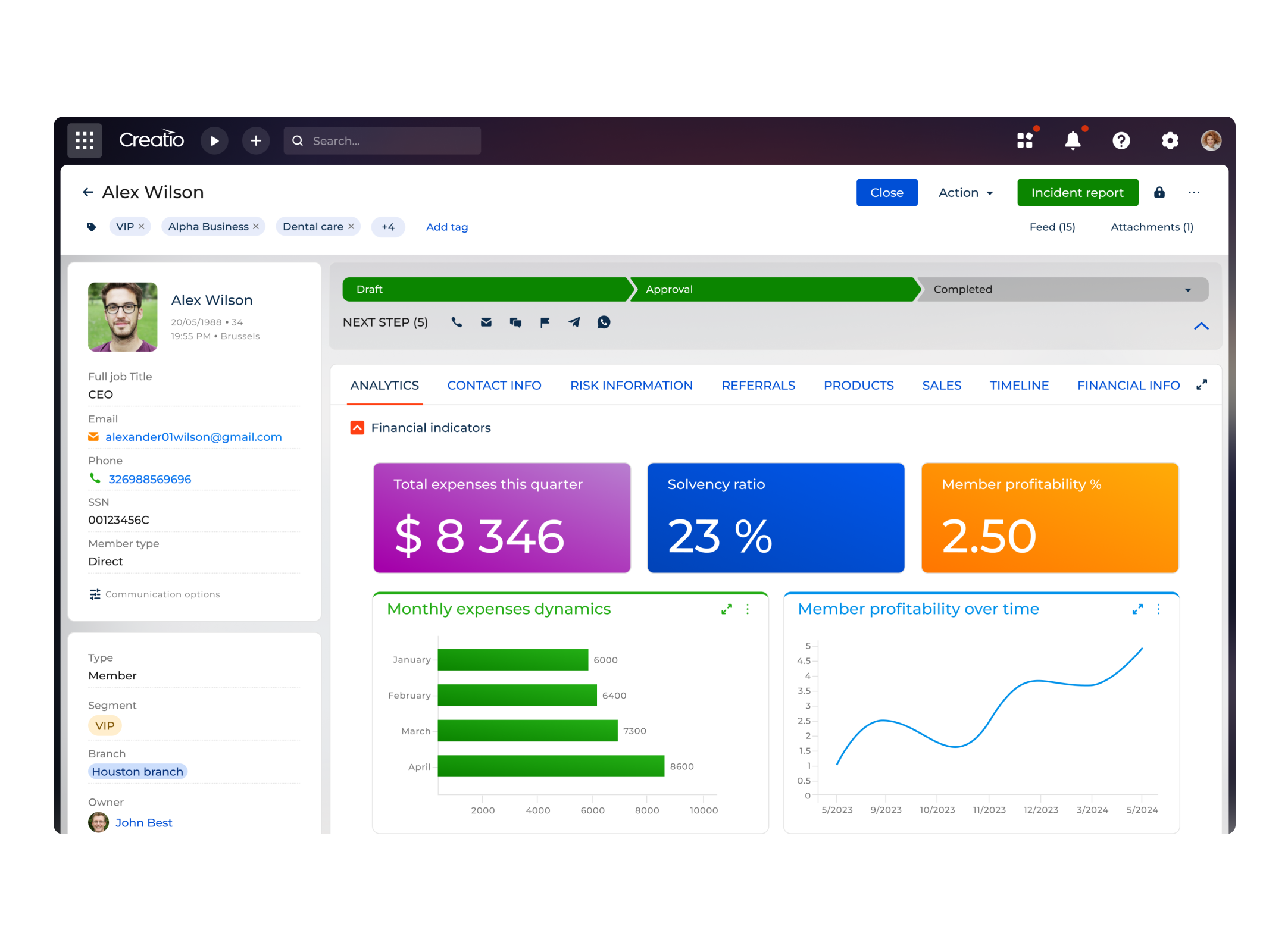

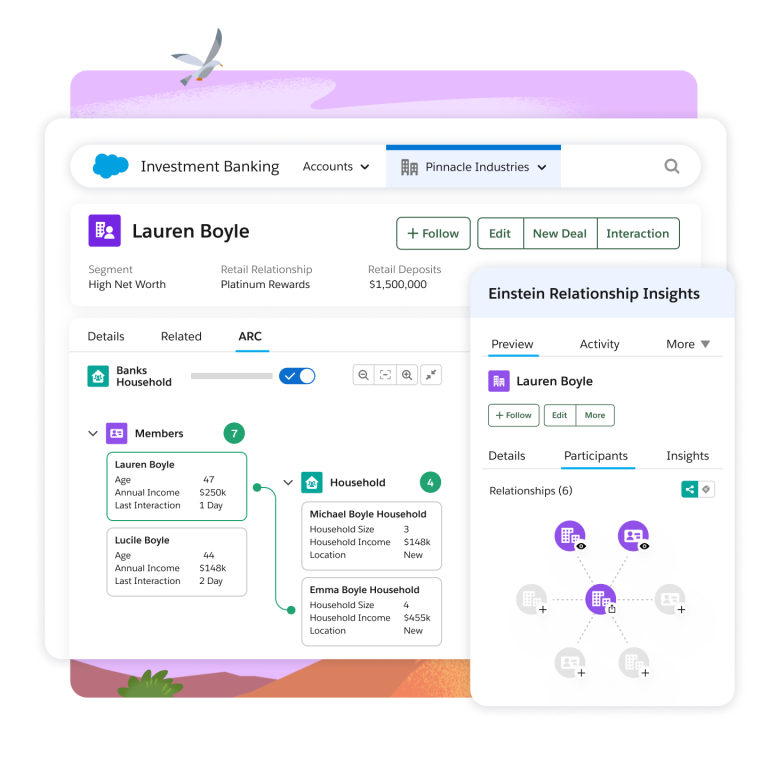

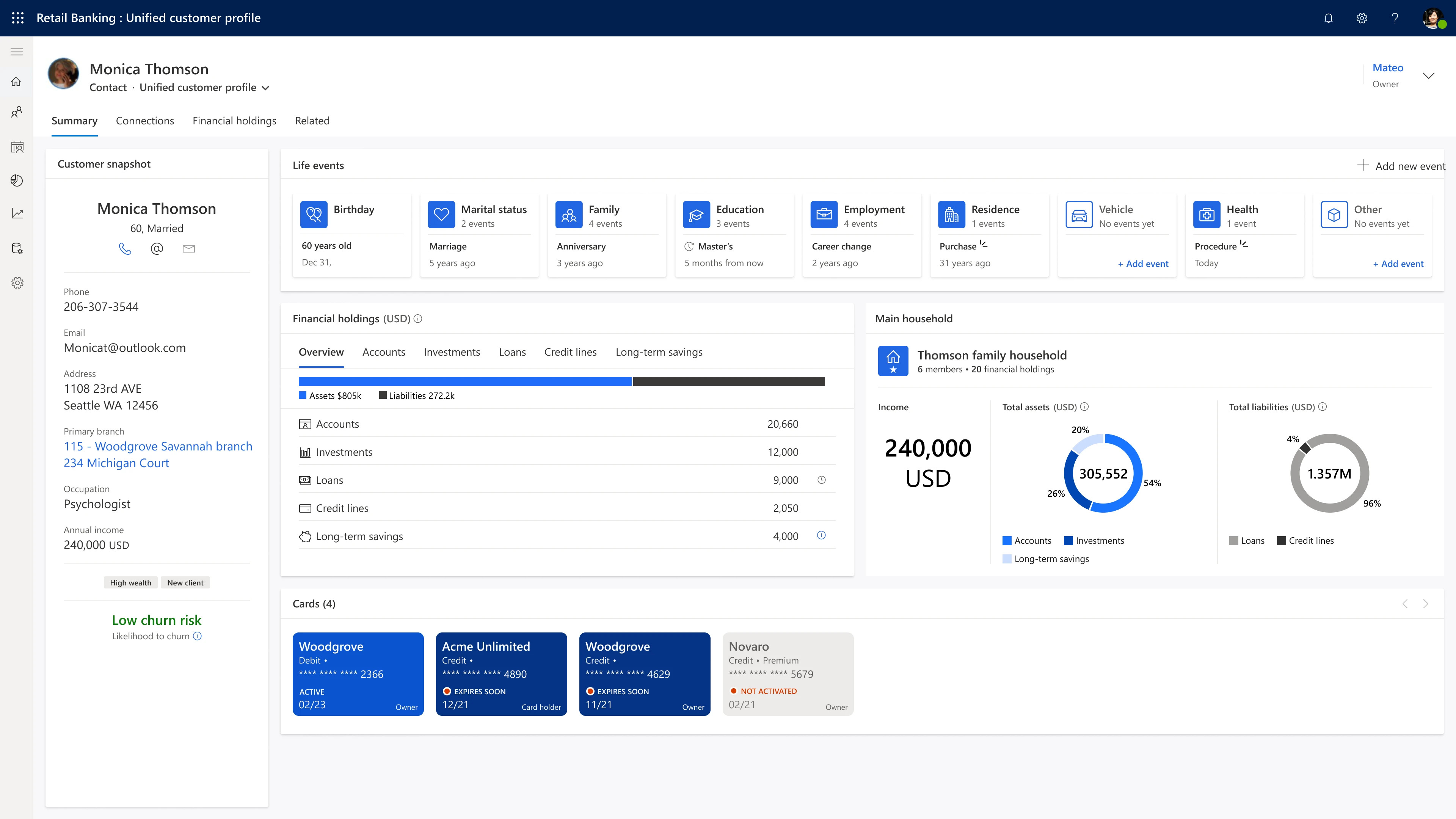

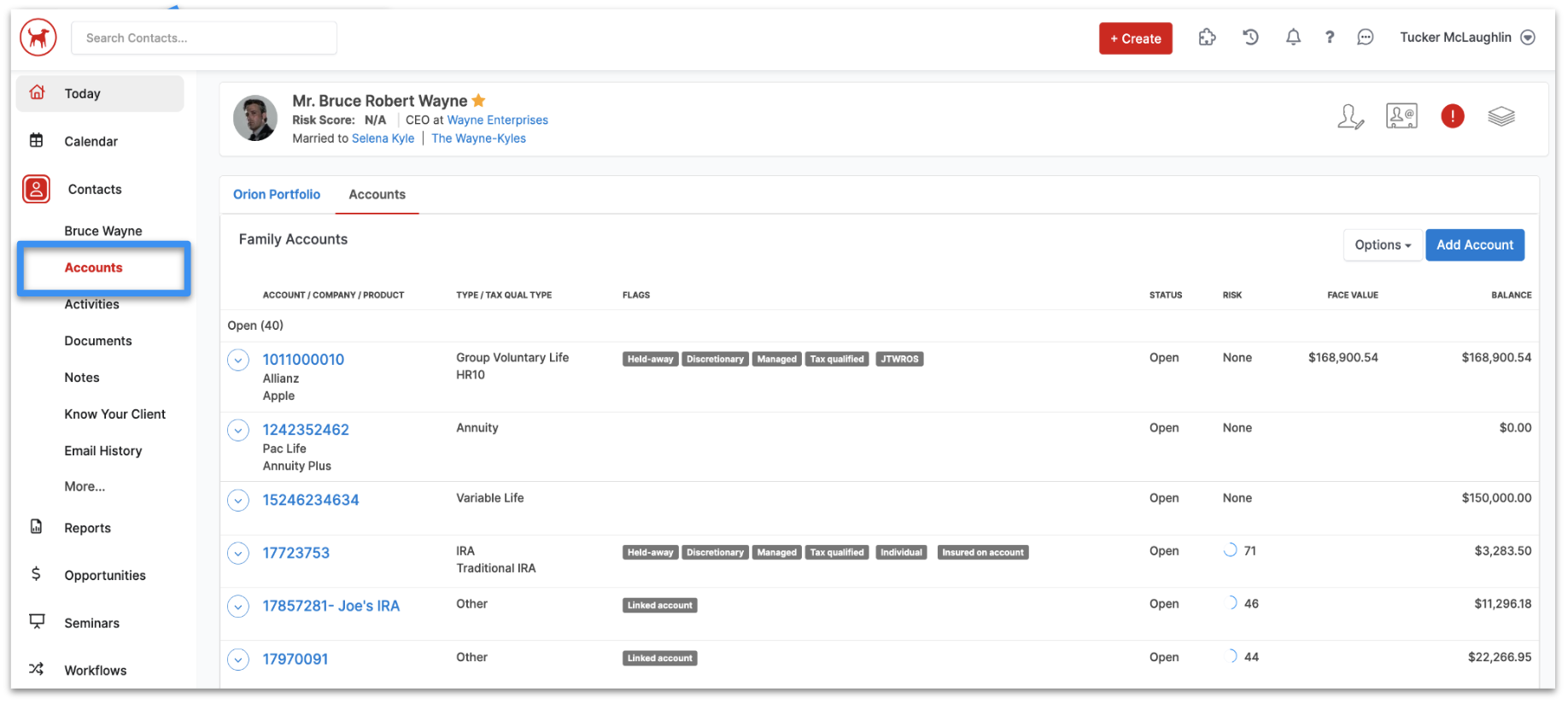

1. Vision client 360

Un CRM financier rassemble toutes les données clients, y compris comptes financiers, interactions, produits, objectifs, foyers et documents, offrant une vision unique et complète. Les agents d’IA informent les conseillers financiers des évènements majeurs, comme la naissance de nouveaux proches ou un changement de situation professionnelle. Cela permet aux équipes de l’organisation de fournir un service personnalisé et de prendre des décisions pilotées par les données.

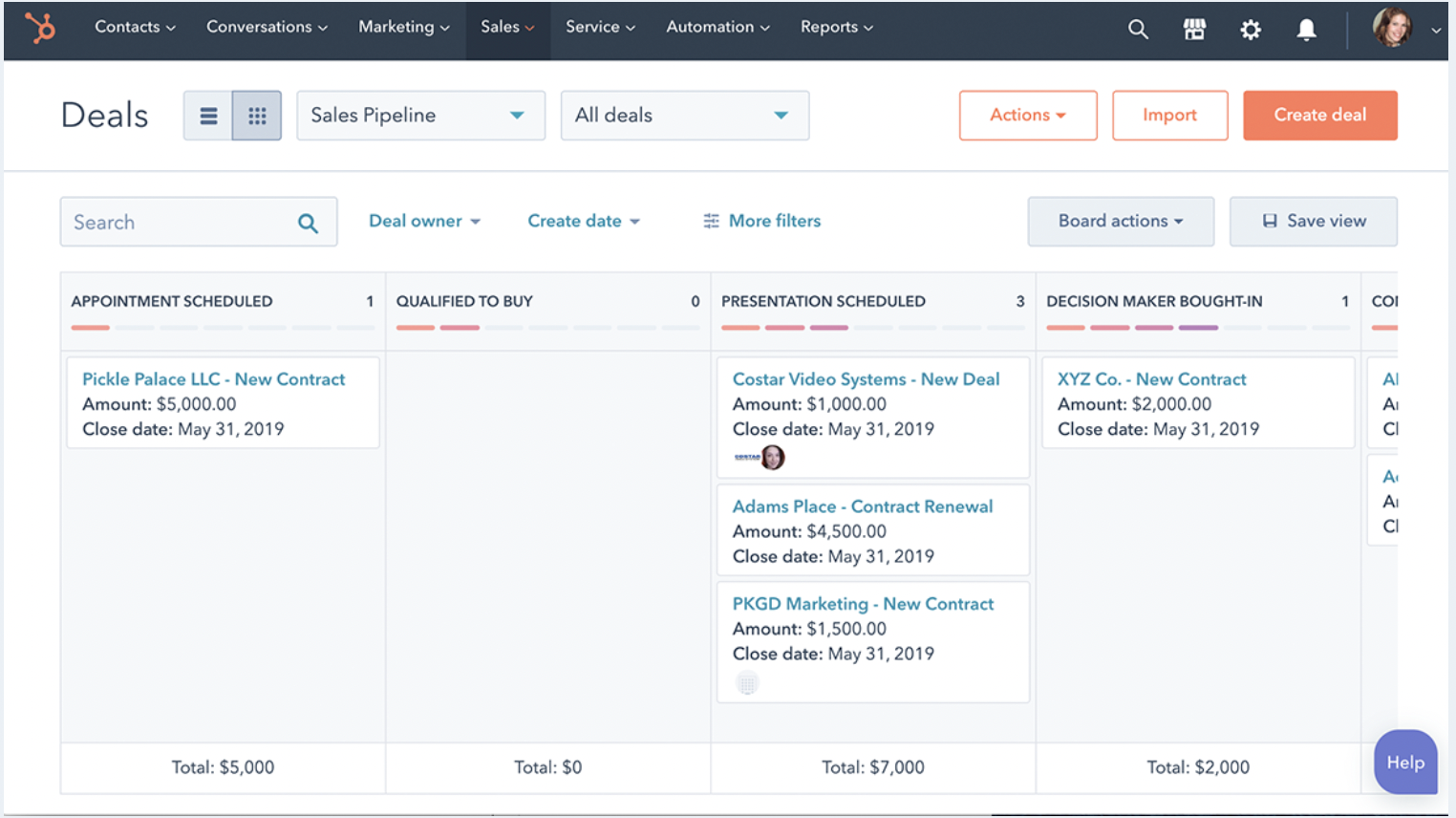

2. Gestion du pipeline et des opportunités

Les équipes commerciales peuvent suivre les prospects, les opportunités, et l’avancement des affaires au sein d’un pipeline centralisé avec une visibilité totale sur les prochaines étapes et les prévisions de revenus. La notation par IA et les recommandations aident les équipes à cibler les opportunités les plus prometteuses.

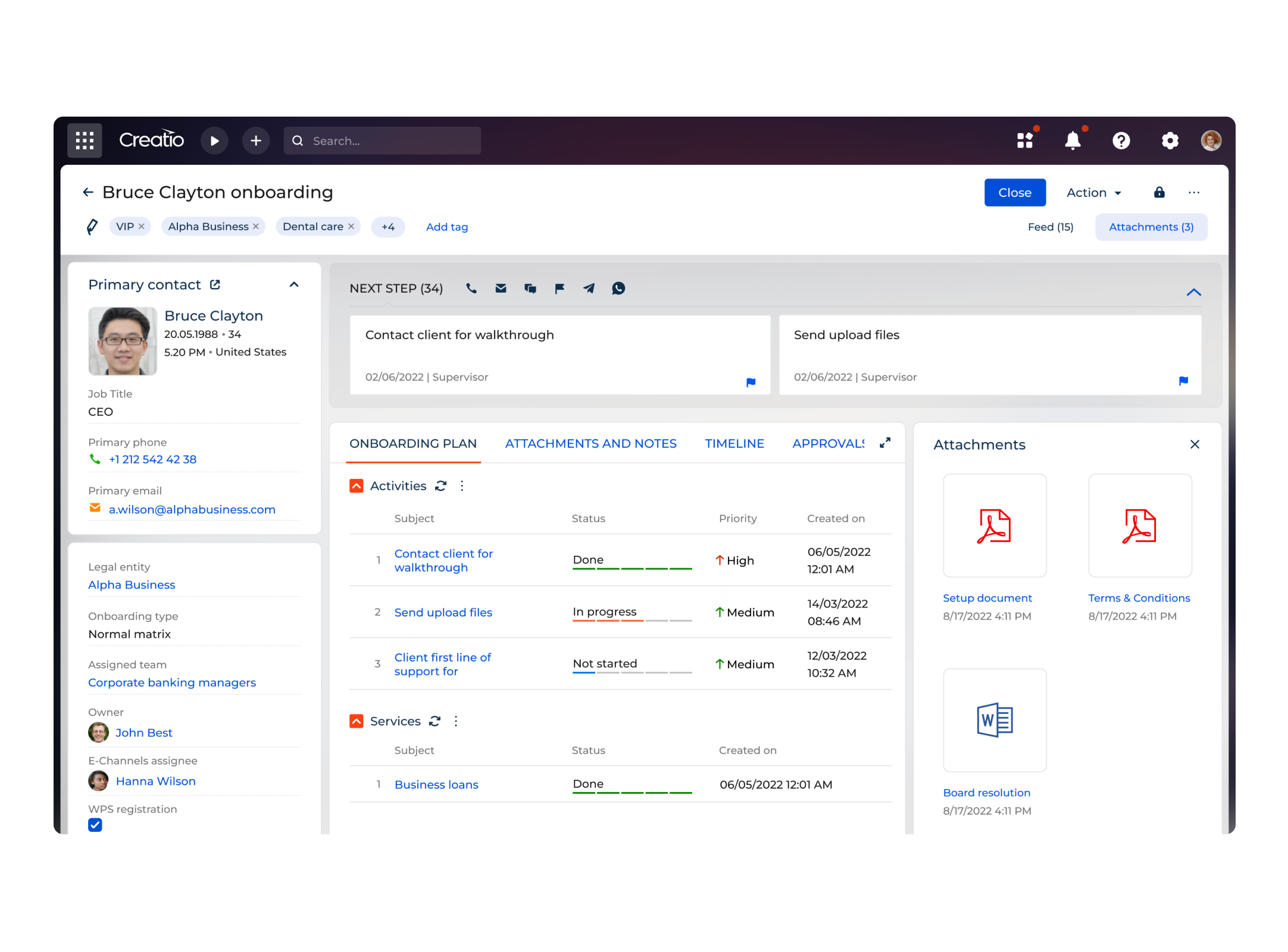

3. Workflows d’intégration et d’ouverture de compte

Les workflows automatisés d’intégration simplifient l’ouverture de compte et réduisent les erreurs manuelles en accompagnant clients et employés tout au long des étapes, formulaires et validations nécessaires. Cela accélère la valorisation de l’offre et garantit un parcours d’intégration homogène et conforme.

4. Gestion KYC/AML et conformité

Les outils KYC/AML intégrés simplifient la vérification d’identité, la gestion des risques et le suivi continu. Les historiques d’audit, les alertes automatiques et la détection d’anomalies via l’IA permettent aux organismes de respecter la conformité et de limiter les risques opérationnels. Les agents d’IA routent automatiquement les cas de fraude et escaladent les dossiers selon le niveau de risque.

5. Workflows de prêts et de souscriptions

Les workflows de prêts dans le CRM financier couvrent tout le cycle du crédit, de la demande à l’évaluation et l’approbation. La centralisation des données emprunteur et la notation des risques par IA favorisent des décisions de crédit plus sûres et rapides.

6. Communications omnicanales intégrées

Les CRM financiers prennent en charge les communications par e-mail, téléphone, SMS, chat et canaux digitaux, garantissant un engagement cohérent, quel que soit le point de contact client. Le routage automatisé et l’historique des conversations facilitent le support rapide et pertinent par les équipes.

Creatio allowed us to achieve a streamlined and holistic view of customers. With the new system, if a customer interacts with the commercial department, this information is visible to the retail or wealth management sides. This visibility enables better coordination and more informed responses, ultimately enhancing the overall customer experience.”

7. Gestion des documents

Le stockage sécurisé centralise tous les fichiers clients, les formulaires de demande, documents de conformité et contrats en un seul endroit. La gestion des versions, des droits d’accès et des signatures électroniques automatisées simplifie la collaboration et réduit la charge administrative.

8. Analyses et rapports

Les tableaux de bord et outils de reporting offrent des insights en temps réel sur la performance commerciale, le comportement client, la santé du portefeuille et les indicateurs opérationnels. L’analyse enrichie par l’IA met en évidence les tendances, les risques et de nouvelles opportunités de croissance qui auraient pu passer inaperçues lors d’analyses traditionnelles.

9. Automatisation et workflows assistés par l’IA

Les workflows automatisés éliminent les tâches répétitives pour l’ensemble des processus service, vente et marketing. Les agents d’IA optimisent les processus en générant des recommandations personnalisées, en détectant les risques, en prédisant les résultats et en déclenchant les prochaines actions tout au long du cycle de vie client.

Selon une étude menée par Creatio, 87 % des responsables métiers et technologiques du secteur financier considèrent les agents d'IA comme un levier pour accroître la productivité, offrir de nouvelles perspectives d’évolution à leurs collaborateurs ou créer de nouveaux postes au sein de l’organisation.

Les 10 meilleurs CRM pour les services financiers (2026)

Choisir le meilleur CRM pour votre établissement financier peut s’avérer difficile. Vous trouverez ci-dessous une sélection des principales solutions CRM pour les services financiers en 2025, présentant leurs atouts, fonctionnalités clés et points d’attention afin de vous aider à faire un choix éclairé.

Logiciel | Idéal pour | Note G2 | Prix de départ |

| Creatio CRM | Institutions de services financiers cherchant un CRM complet doté de fonctionnalités Native no-code et IA | 4,7/5 | 40 €/utilisateur/mois |

| Salesforce Financial Services Cloud | Grandes institutions financières ayant besoin de fonctionnalités étendues et d’intégrations complètes | 4,3/5 | 325 €/utilisateur/mois + 700 € pour les fonctionnalités IA |

| Microsoft | Organisations utilisant déjà l’écosystème Microsoft | 4,6/5 | 65 €/utilisateur/mois pour Microsoft Dynamic 365 + 20 000 €/locataire/mois pour Financial Services Cloud |

| HubSpot CRM | Entreprises financières en croissance recherchant des fonctions marketing avancées | 4,4/5 | 90 €/utilisateur/mois |

| Zoho CRM | Petites et moyennes sociétés financières ayant besoin d’un CRM personnalisable | 4,1/5 | 35 €/utilisateur/mois |

| Wealthbox CRM | Sociétés de gestion de patrimoine et conseillers souhaitant un CRM conçu pour leur métier | 4,5/5 | 59 €/utilisateur/mois |

| Oracle | Grandes banques de détail et banques d’entreprise recherchant des solutions dotées d’Insights pilotés par l’IA | 4,1/5 | Tarification sur demande |

| Redtail CRM | Cabinets de conseil financier souhaitant renforcer la relation client | 4,3/5 | 39 €/utilisateur/mois |

| Pipedrive | Petits cabinets financiers ou équipes de conseil ayant principalement besoin d’outils de vente | 4,3/5 | 49 €/utilisateur/mois |

| BUSINESSNEXT | Conseillers financiers aux processus spécifiques | 4,0/5 | Tarification sur demande |

1. Creatio

Creatio est une plateforme CRM agentique et de gestion des workflows intégrant le no-code et l'IA au cœur de sa conception, destinée aux banques, coopératives de crédit, compagnies d’assurance et autres institutions financières. Elle propose des workflows prédéfinis pour l'intégration, le KYC/AML, le crédit, le service et bien plus, tout en permettant aux entreprises de personnaliser ou créer des processus sans codage pour répondre à leurs besoins spécifiques.

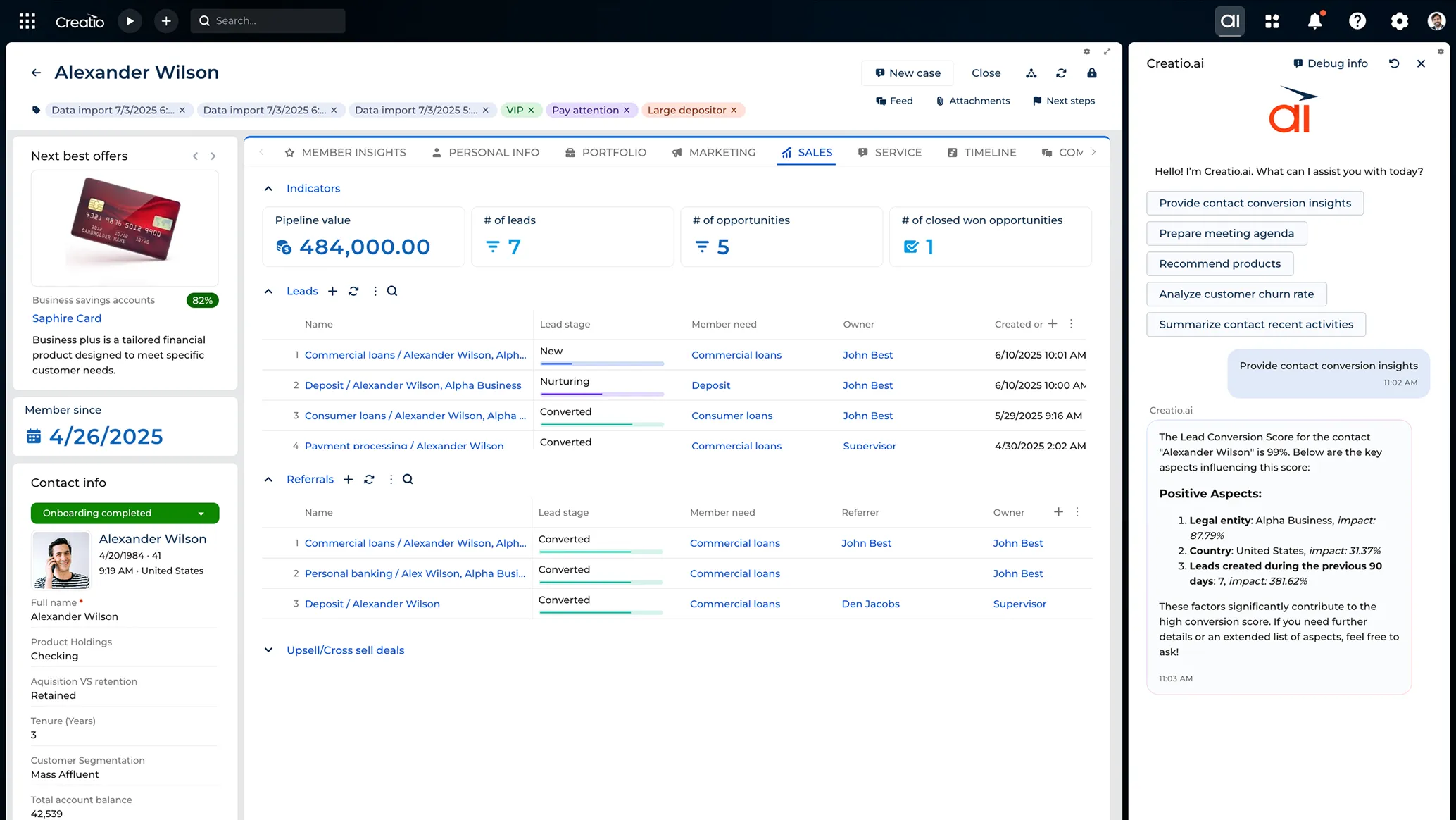

Avec le système CRM de services financiers de Creatio, les organisations financières peuvent offrir des expériences client hautement personnalisées, améliorer l’up-selling et le cross-selling, et exécuter des workflows fluides de bout en bout. La plateforme accélère le lancement de nouveaux produits financiers, centralise les données client et les applications, et donne aux utilisateurs métier le pouvoir d’innover grâce aux outils no-code. Les agents d'IA pour les services financiers renforcent encore l’efficacité des équipes en automatisant les tâches répétitives, en faisant remonter les Insights et en suggérant les prochaines meilleures actions. La solution CRM de Creatio permet aux institutions financières de renforcer la relation client, d’augmenter leurs ventes et de soutenir la croissance de leur activité.

Fonctionnalités principales :

- Workflows préconfigurés pour la banque et les services financiers, comprenant la gestion des contacts, l’onboarding client, le crédit, l’analyse des risques, le pilotage des opportunités, la conformité et plus encore.

- Applications de Ventes, Marketing et Service client pour fluidifier les processus métier front-office.

- Personnalisation no-code via une interface intuitive, des modèles préconçus et une architecture composable pour des processus sur mesure.

- Agents d'IA de pointe pour automatiser les processus récurrents, générer des Insights actionnables et soutenir les prises de décision basées sur les données.

- Intégration fluide avec les applications cœur bancaire et tierces via un vaste Marketplace pour étendre les fonctionnalités CRM

- Sécurité de niveau entreprise, solide gouvernance d'IA et modules de conformité intégrés (KYC/AML, traçabilité des audits) adaptés à un environnement financier très réglementé.

Limites :

- L’étendue des options de personnalisation et la richesse fonctionnelle peuvent nécessiter une phase d’apprentissage.

Tarification :

À partir de 40 €/utilisateur/mois avec accès inclus à toutes les fonctionnalités CRM et IA sans surcoût.

2. Salesforce Financial Services Cloud

Salesforce est un CRM financier d’entreprise propulsé par l’IA, unifiant les informations clients issues des plateformes bancaires, patrimoniales et d’assurance. Il permet aux professionnels du secteur financier d’analyser les interactions client, de mieux comprendre leurs clients, de personnaliser les échanges et d’optimiser les processus dans différents services. Grâce à ses Insights basés sur la donnée, ses fonctions IA et une intégration transparente avec les autres produits Salesforce, Financial Services Cloud aide les entreprises à améliorer la satisfaction client, accélérer leur croissance et garantir la conformité.

Fonctionnalités principales :

- Modèles préconfigurés pour l’onboarding client, la planification financière, la gestion de compte, etc.

- Fonctionnalités IA via Agentforce pour automatiser les tâches, optimiser les processus et améliorer l’expérience client.

- Connexion transparente avec les produits Salesforce.

- Sécurité et conformité de niveau entreprise.

Limites :

- Coûts d’utilisation élevés avec des frais additionnels pour les outils avancés, dont les agents d'IA, le crédit digital et la conformité.

- Implémentation conséquente nécessitant souvent l’appui du service informatique ou du support Salesforce.

- Courbe d’apprentissage importante en raison d’une interface peu intuitive.

- Complexité des personnalisations peut rallonger le délai de rentabilisation.

- Ralentissements lors du traitement de gros volumes de données.

Tarification :

La tarification de Salesforce Financial Services Cloud débute à 325 €/utilisateur/mois, avec un supplément de 750 €/utilisateur/mois pour l’accès complet aux fonctionnalités IA.

Voir aussi : Les 12 meilleures alternatives et concurrents de Salesforce

3. Microsoft

Microsoft Cloud for Financial Services est une suite tout-en-un de solutions intégrées, embarquant Microsoft Azure, Microsoft 365, Dynamics 365, Microsoft Teams et Power Platform, adaptée aux besoins spécifiques du secteur financier. Elle offre aux conseillers financiers des Insights approfondis et les dernières avancées en IA, leur permettant de proposer des expériences différenciantes pour les clients, d’augmenter la productivité des équipes et de lutter contre la fraude.

Fonctionnalités principales :

- Intégration fluide avec Office 365, Teams, Power BI et Azure.

- Solutions IA prêtes à l’emploi pour les secteurs bancaire, assurance et marchés de capitaux.

- Déploiement flexible et modules dédiés à la vente, au service client et aux opérations financières.

- Analytics puissants, personnalisation poussée et sécurité entreprise.

Limites :

- Coût total de possession très élevé.

- Processus d’implémentation et de personnalisation complexe.

- Financial services cloud est un module additionnel facturé en sus de Microsoft Dynamics 365.

- La structure de licence peut s’avérer complexe et coûteuse sur les paliers élevés.

- Microsoft Cloud for Financial Services n’est disponible que dans certains pays.

Tarification :

Microsoft Cloud for Financial Services est un module complémentaire coûtant 20 000 € par locataire et par mois, nécessitant des licences additionnelles pour Microsoft 365 Dynamics, à partir de 65 € par utilisateur et par mois.

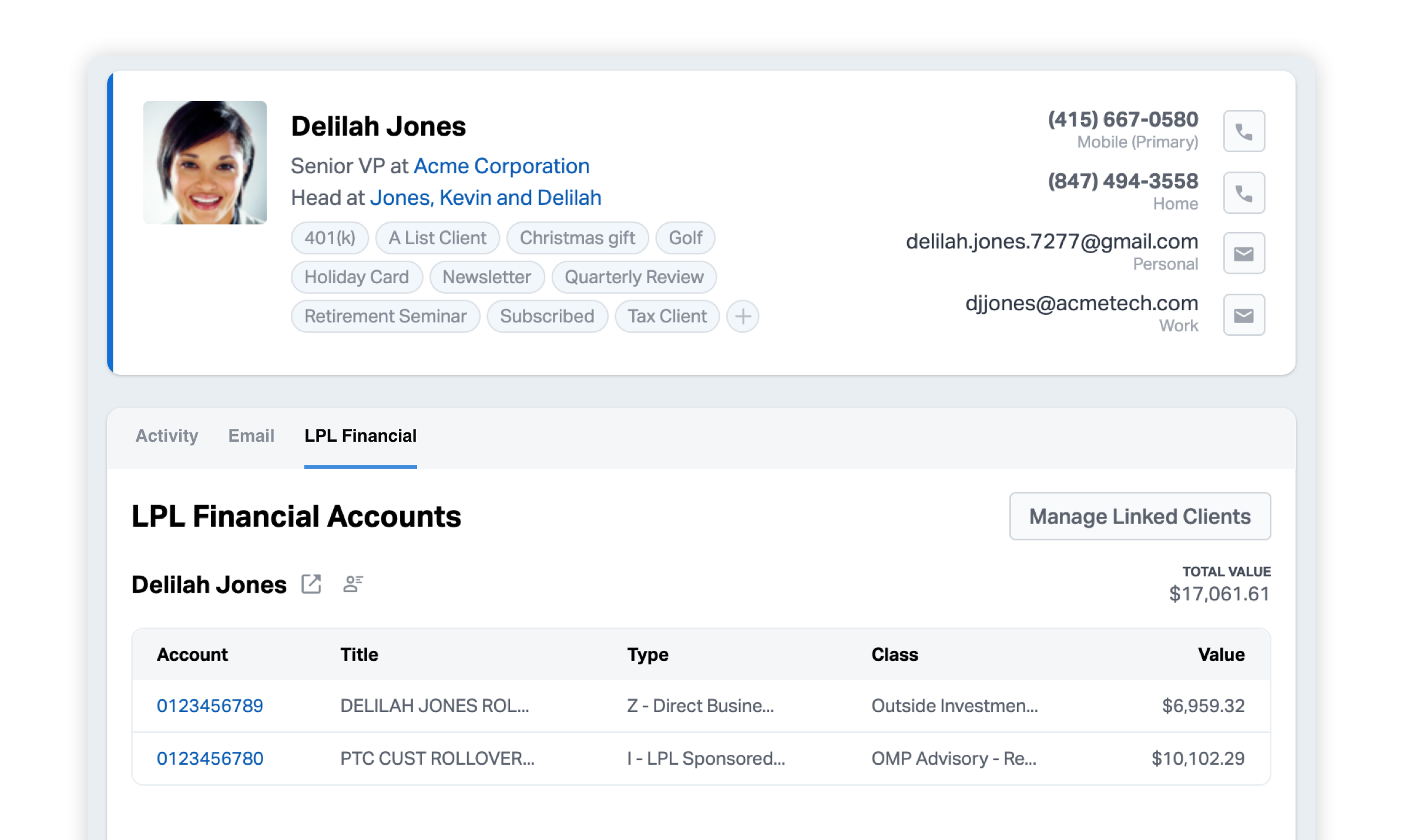

4. HubSpot CRM

HubSpot est un CRM polyvalent souvent adopté par les petites entreprises financières ou celles en forte croissance qui recherchent des fonctionnalités intégrées de marketing, de vente et de service. Il offre une expérience utilisateur simple et peut accompagner les stratégies de croissance outbound et numériques. Cette plateforme unifiée permet aux conseillers financiers d'organiser, de suivre et de renforcer efficacement les interactions avec les clients, améliorant ainsi la relation client.

Fonctionnalités principales :

- Facile à adopter avec un niveau gratuit, une puissante automatisation marketing et une expérience client unifiée.

- L'intégration fluide avec les autres outils HubSpot simplifie le partage des données et la communication à l'échelle de l'organisation.

- Interface conviviale et évolutivité sans friction.

- HubSpot Breeze : assistants et agents d'IA pour automatiser les tâches courantes, générer du contenu, optimiser les campagnes sur les réseaux sociaux et gérer les données clients.

- Gestion de pipeline, suivi des e-mails et outils de prospection intégrés.

- Fonctionnalités d’analytique et de reporting pour une prise de décision fondée sur les données.

Limites :

- Non conçu spécifiquement pour les services financiers, absence de workflows prêts à l'emploi pour la conformité/KYC/AML.

- Les fonctionnalités avancées nécessitent des offres supérieures, ce qui peut augmenter considérablement les coûts.

- Peut manquer d’outils natifs pour la création de produits complexes, nécessaires aux grandes entreprises financières.

Tarification :

La tarification de HubSpot dépend des produits choisis et commence à 90 €/utilisateur/mois pour les Sales et Service Hubs, et à 800 €/mois pour le Marketing Hub.

Voir aussi : Les 10 meilleures alternatives et concurrents de HubSpot

5. Zoho CRM

Zoho CRM est un logiciel CRM personnalisé pour les services bancaires et financiers, conçu pour les petites et moyennes organisations recherchant des outils de vente et de marketing. Il propose une large gamme de produits au sein de l’écosystème Zoho, permettant aux entreprises de composer une solution opérationnelle plus étendue selon leurs besoins. Zoho CRM aide à augmenter la productivité des employés grâce à l’automatisation, des workflows personnalisés et des insights pilotés par l'IA.

Fonctionnalités principales :

- Vision client à 360°, gestion des prospects et outils de nurturing des leads.

- Automatisation de l’onboarding client et vérification KYC.

- Planification patrimoniale personnalisée et recommandations d’investissements basées sur les étapes clés de la vie.

- Système d'origine de prêt pour accompagner la demande de prêt du dépôt à la mise à disposition des fonds.

- Intégration aux plateformes fintech via des API.

- Tableaux de bord analytiques pour des insights exploitables et la conformité réglementaire.

Limites :

- Non adapté aux grandes organisations nécessitant des capacités avancées et des normes de sécurité renforcées.

- Personnalisation et intégration complexes et chronophages avec les applications tierces.

- Limites artificielles qui nécessitent une mise à niveau vers des forfaits supérieurs pour bénéficier pleinement de toutes les capacités de CRM.

- Interface utilisateur obsolète avec certaines fonctionnalités clés cachées dans les menus.

Tarification :

La tarification de Zoho CRM avec des capacités d'IA commence à 35 €/utilisateur/mois.

6. Wealthbox CRM

Wealthbox est une solution logicielle spécialisée conçue pour les conseillers financiers et les cabinets RIA ayant besoin d’un suivi client simple et de workflows quotidiens rationalisés. Il met l’accent sur la gestion de la relation et le suivi de l’activité, avec des intégrations aux partenaires dépositaires et aux outils des conseillers. Le système est conçu pour les équipes de conseil, et non pour des opérations bancaires ou de prêt complètes.

Fonctionnalités principales :

- Gestion robuste des contacts pour un suivi fluide et un partage des mises à jour d'activité des clients à l’échelle de l’entreprise.

- Workflows automatisés avec modèles personnalisés pour accroître l’efficacité professionnelle.

- Wealthbox Mail avec synchronisation bidirectionnelle pour gestion simplifiée des e-mails et analytique.

- Interface glisser-déposer pour construire et gérer le pipeline de vente.

- Fonctionnalités de sécurité avec gestion des droits de visibilité et certification SOC 2.

Limites :

- Non adapté aux besoins avancés des banques et coopératives de crédit.

- Les capacités de personnalisation et d’automatisation sont plus limitées que sur des plateformes d’entreprise.

- L’évolutivité peut être contrainte à mesure que l’entreprise se développe ou a besoin de workflows plus complexes.

- Fonctionnalités de conformité et de création de produit manquantes.

Tarification :

La tarification de Wealthbox commence à 59 €/utilisateur/mois pour les capacités CRM de base.

7. Oracle

Oracle CX for Financial Services permet aux institutions bancaires de détail et aux entreprises de transformer leurs opérations et de passer à une expérience client digitale. Grâce à une vue globale à 360° des données clients, les organisations financières peuvent gérer les interactions, renforcer des relations personnalisées avec chaque client et fournir des solutions financières adaptées à leurs besoins spécifiques.

Fonctionnalités principales :

- Vente guidée et recommandations de produits personnalisées en libre-service avec chatbots.

- Workflows automatisés pour l’onboarding et la création de comptes.

- Capacités intégrées d’IA générative et d’apprentissage automatique pour des insights métier, client, gestion de patrimoine et de trésorerie.

- Tableaux de bord configurables avec éléments dynamiques no-code exploitant l'apprentissage automatique.

- Oracle Banking Routing Hub pour des intégrations multi-domaines et processeurs produits.

Limites :

- La mise en œuvre est généralement complexe et demandeuse en ressources.

- Peut nécessiter une personnalisation poussée pour des workflows spécifiques ou de niche.

- Les coûts de licence élevés peuvent ne pas convenir aux petites entreprises.

Tarification :

La tarification d’Oracle dépend des produits sélectionnés et est disponible sur demande.

8. Redtail CRM

Redtail est un CRM financier couramment utilisé par les cabinets de gestion de patrimoine et de planification financière pour renforcer la relation client et répondre aux exigences de conformité. Il offre les fonctionnalités CRM essentielles ainsi que des outils de gestion des workflows et d’archivage basiques. Sa structure est conçue pour les conseillers financiers plutôt que pour des organisations financières complexes et pluridisciplinaires ; il ne convient pas aux banques ou aux coopératives de crédit.

Fonctionnalités principales :

- Workflows conseils intégrés, tels que le suivi des opportunités, l'onboarding, les revues, la communication client et les outils de planification financière.

- Vue complète de tous les clients et données des ménages au même endroit

- Outils d’agenda et d’activité pour la programmation automatique, l’attribution et le suivi des rendez-vous clients.

- Intégration fluide avec les principaux outils de conseil comme Orion, Schwab et eMoney.

Limites :

- La plateforme n’offre pas d’automatismes avancés à l’échelle entreprise ni d’analyses pilotées par l'IA.

- Comparé aux CRMs complets, il propose moins de fonctionnalités pour les workflows non-conseil.

- Non adapté aux banques ni aux coopératives de crédit.

Tarification :

La tarification de Redtail commence à 39 €/mois pour jusqu’à 5 utilisateurs.

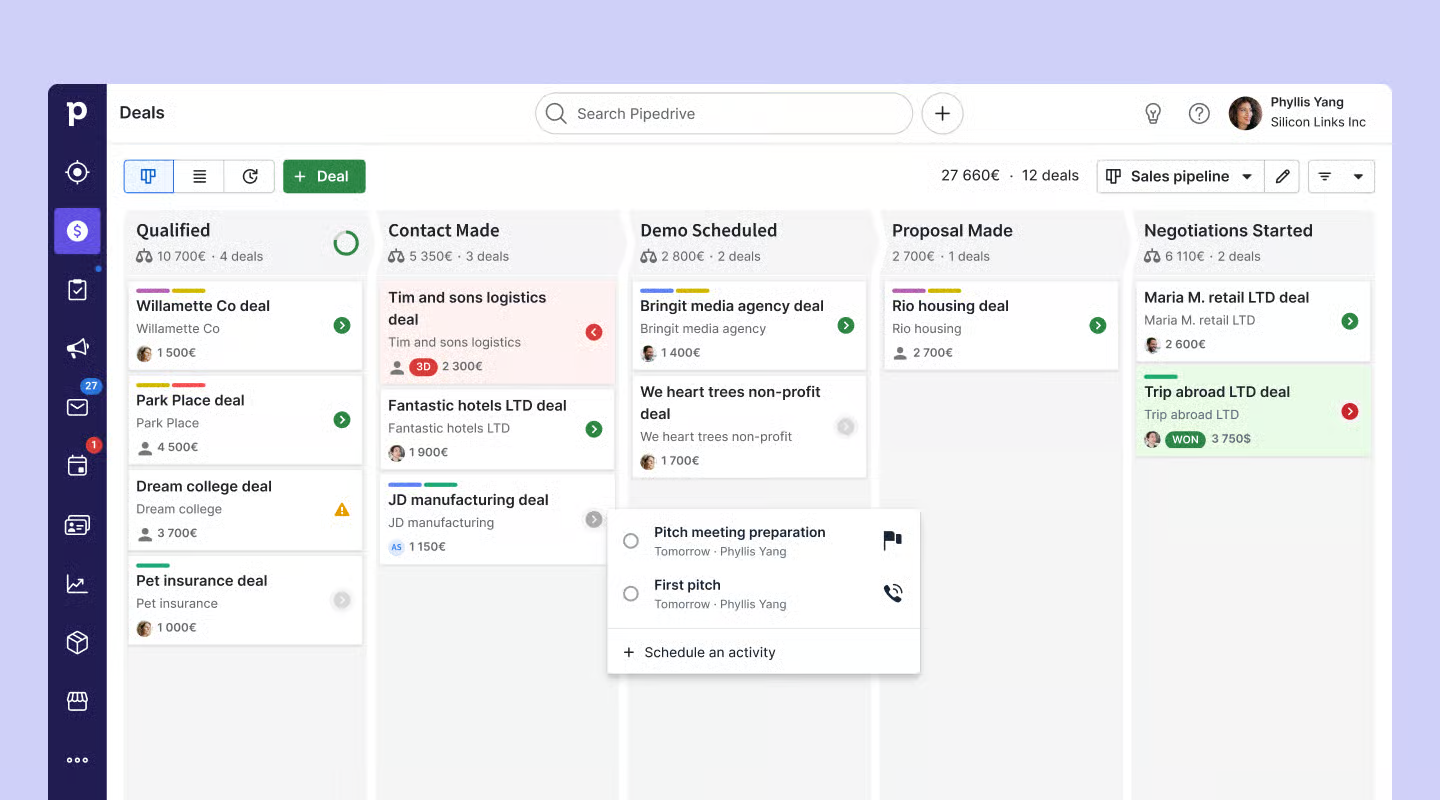

9. Pipedrive

Pipedrive est une solution CRM axée sur la vente, conçue pour simplifier la gestion des pipelines, le suivi des affaires et les activités commerciales quotidiennes. Bien que non spécifiquement conçu pour les services financiers, il propose des workflows intuitifs, des pipelines personnalisables et des outils simples pour la gestion des prospects et des échanges avec les clients. Son interface visuelle aide les équipes à suivre l’évolution des affaires, tandis que les insights alimentés par l’IA aident à prioriser les opportunités, prévoir les résultats et recommander les prochaines actions.

Fonctionnalités principales :

- Interface visuelle de pipeline avec étapes glisser-déposer et workflows personnalisables.

- Automatisation des workflows pour les principaux processus commerciaux.

- Assistant de vente alimenté par l’IA recommandant les prochaines étapes et la priorisation des affaires.

- Un marketplace étendu de plus de 400 applications tierces.

Limites :

- Manque de workflows spécifiques au secteur financier (ex. : underwriting, onboarding) en standard.

- Les fonctionnalités avancées sont réservées aux offres supérieures.

- Moins adapté à la gestion complète du cycle de vie client (marketing, service, conformité) qu’un CRM financier complet.

- Options de personnalisation moins avancées pour les tableaux de bord de reporting.

- Manque d’évolutivité pour les processus complexes d’entreprise.

Tarification :

La tarification de Pipedrive CRM, qui propose des outils de vente couvrant l’ensemble du cycle commercial, débute à 49 € par utilisateur et par mois.

10. BUSINESSNEXT

BUSINESSNEXT est une suite CRM conçue pour les conseillers financiers. Elle concrétise sa vision d’une banque autonome à travers un ensemble de plateformes modulaires, comprenant CRMNEXT, DATANEXT, CUSTOMERNEXT et plus de 12 produits préassemblés. Grâce aux outils d’IA, BUSINESSNEXT permet aux institutions financières de convertir les prospects plus efficacement, de personnaliser leurs offres et d’optimiser les tâches.

Fonctionnalités principales :

- Visions client et membre à 360°, et gestion des prospects adaptées aux institutions financières.

- Gestion des opportunités pilotée par l’IA, insights en temps réel et recommandations d’actions pour les équipes commerciales.

- Workflows automatisés, base de connaissances intelligente et robots intelligents alimentés par Gen-AI pour un service client amélioré.

- Architecture de plateforme composable, avec connecteurs et modules prêts à l’emploi pour le crédit, l’onboarding et l’engagement digital.

Limites :

- En tant que CRM spécialisé pour la finance, le déploiement et le support peuvent être spécifiques à certaines régions ou marchés, nécessitant une adaptation locale.

- Écosystème et Marketplace tiers plus limités que chez les grands fournisseurs.

- Certains utilisateurs signalent des configurations complexes et des temps de chargement lents.

Tarification :

La tarification varie en fonction de la taille de l’institution, des gammes de produits et de l’étendue du déploiement ; elle est disponible sur demande.

Comment choisir le bon CRM financier

Choisir le bon CRM financier est une décision essentielle pour les conseillers financiers. Pour faire le meilleur choix, prenez en compte les facteurs clés suivants :

- Exigences et objectifs - définissez vos workflows, difficultés, besoins de conformité, taille de la clientèle et complexité des produits afin d’identifier les fonctionnalités les plus cruciales pour votre activité.

- Étendue fonctionnelle - assurez-vous que le CRM choisi intègre des capacités spécifiques à la finance telles que l’onboarding, le KYC/AML, le crédit, le service, les analyses et une forte sécurité.

- Fonctionnalités d'IA - optez pour un CRM financier offrant nativement des fonctionnalités d'IA afin d’accroître la productivité, d’appuyer la prise de décision basée sur les données et de proposer des expériences personnalisées à vos clients.

- Personnalisation - privilégiez les CRM financiers intégrant des outils no-code pour adapter workflows, champs et processus à vos besoins sans intervention informatique lourde.

- Adoption et support utilisateur - donnez la priorité aux plateformes CRM proposant des ressources de formation, de l’accompagnement à l’onboarding et un service client réactif pour garantir un déploiement fluide.

- Facilité d’utilisation - une interface intuitive réduit la courbe d’apprentissage et aide vos équipes à accéder rapidement aux informations. Assurez-vous donc que le CRM soit simple d’utilisation, en particulier pour les employés moins technophiles.

- Intégrations - privilégiez les CRM s’intégrant aisément avec les logiciels de comptabilité, de planification, de gestion documentaire et de portefeuille, ainsi qu’avec les fournisseurs de données financières tiers.

- Sécurité et conformité - en raison de la forte sensibilité des données financières, choisissez un logiciel CRM offrant un chiffrement robuste, des contrôles d’accès, une traçabilité des audits et le respect des réglementations sectorielles (ex. : RGPD, CCPA).

- Évolutivité - prenez en compte l’évolutivité à long terme du système CRM. Il doit être flexible et modulable pour s’adapter à l’évolution de la taille de votre organisation, au volume de données et aux nouvelles fonctionnalités au fur et à mesure de la croissance de votre entreprise.

- Tarification - comparez les différents forfaits et assurez-vous que la structure tarifaire soit transparente, sans frais cachés.

Conclusion

Les institutions financières modernes ont besoin de plateformes CRM non seulement pour répondre aux attentes grandissantes des clients, mais aussi pour garantir leur avantage concurrentiel et leur croissance continue. Ces systèmes centralisent les données clients, automatisent les workflows entre les départements clés et renforcent la conformité grâce à des outils KYC/AML intégrés. Avec des agents d'IA, la personnalisation no-code et des analyses avancées, les CRM financiers permettent de proposer des expériences sur mesure, de réduire la charge manuelle et d’améliorer la productivité des équipes.

Parmi les 10 meilleures plateformes CRM pour les institutions financières, Creatio se démarque comme le meilleur choix pour les organisations recherchant une suite complète de fonctionnalités, des options de personnalisation avancées grâce au no-code et de puissantes capacités d'IA. Que vous cherchiez une solution pour une banque, une coopérative de crédit, un cabinet de gestion de patrimoine ou une compagnie d’assurance, Creatio CRM offre tous les outils et workflows dont votre entreprise a besoin. Découvrez-le par vous-même et profitez d’une démo en direct gratuite avec les experts de Creatio.