-

No-code

Plateforme

-

Studio

Plateforme agentique no-code offrant le meilleur time-to-value et le ROI le plus élevé

Découvrir -

Studio

-

IA native CRM

CRM

-

IA native CRM

Un CRM nouvelle génération pour gérer les workflows clients et opérationnels

Produits CRM -

IA native CRM

-

Industries

- Clients

- Partenaires

- A propos

Comment l'automatisation bancaire transforme-t-elle le secteur ?

Mis à jour

05 Décembre 2024

temps de lecture 10 min

La mutation du secteur bancaire est indéniable et l'automatisation est désormais cruciale pour sa pérennité. L'émergence rapide des technologies bancaires numériques et des entreprises FinTech a radicalement modifié le paysage financier, faisant de l'automatisation bancaire non plus un choix, mais une nécessité incontournable.

Il y a une décennie, les banques numériques étaient des nouveaux venus opérant dans des créneaux de marché restreints. Cependant, les consommateurs, de plus en plus familiarisés avec la technologie, préfèrent aujourd'hui les services bancaires numériques automatisés aux services traditionnels.

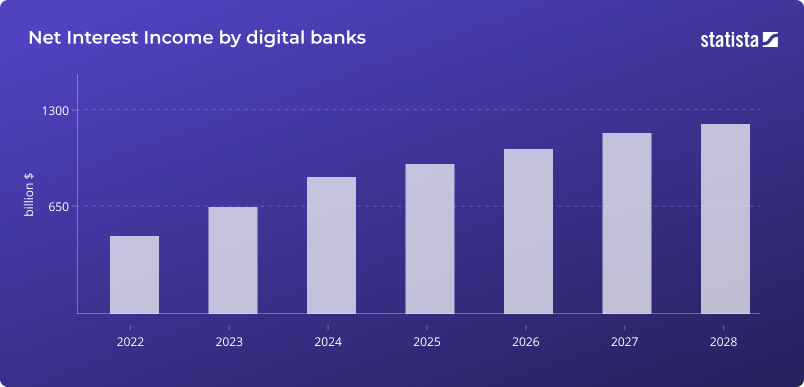

Des projections récentes de Statista suggèrent que les revenus nets d'intérêts générés par les banques numériques pourraient atteindre la somme stupéfiante de 650,30 milliards de dollars en 2023. Et ce n'est que la partie émergée de l'iceberg. Au cours des cinq prochaines années, de 2023 à 2028, ce chiffre devrait croître à un taux annuel de 13,39 %.

La popularité croissante des FinTechs de nouvelle génération et de la banque numérique repose sur plusieurs facteurs, notamment les suivants (mais sans s'y limiter) :

- Disponibilité et accès 24 heures sur 24 et 7 jours sur 7, ainsi que des services de base tels que le transfert de fonds et la gestion des prêts.

- Une expérience utilisateur fluide à partir du portail en libre-service et des applications mobiles.

- Des informations et des recommandations financières hautement personnalisées.

- Un processus d'intégration simple et sans papier.

- Des transactions instantanées.

Les banques traditionnelles se trouvent à un carrefour critique où l'adaptation au changement est impérative pour leur survie. L'automatisation bancaire se présente comme un élément clé dans cette évolution. En effet, l'automatisation et l'intégration de technologies peuvent résoudre de nombreux défis auxquels le secteur bancaire est actuellement confronté.

Dans cette optique, nous allons explorer aujourd'hui comment l'automatisation peut revitaliser les banques, mettant en lumière ses principaux avantages. De plus, nous partagerons des idées essentielles pour vous guider dans l'automatisation de vos processus commerciaux.

L'automatisation comme solution aux défis du secteur bancaire

Alors que la technologie continue de transformer les attentes des consommateurs et de redessiner le paysage concurrentiel du secteur bancaire et financier, les banques sont soumises à des pressions de diverses origines.

Bien que l'attrait des services bancaires numériques et des FinTechs soit stimulant, les problèmes sous-jacents incitent les banques traditionnelles à revoir leurs opérations. Une analyse plus approfondie des principaux défis serait bénéfique pour une meilleure compréhension de la situation.

Lacune dans la diversification de l'offre de produits

Aujourd'hui, les consommateurs exigent une variété de produits financiers adaptés à leurs besoins diversifiés. Les banques traditionnelles rencontrent souvent des obstacles pour introduire rapidement de nouveaux produits en raison de leurs systèmes existants. Par conséquent, elles risquent de passer à côté d'opportunités potentielles d'augmenter leurs revenus et de fidéliser leur clientèle.

Absence de personnalisation de l'expérience client

Les consommateurs nés à l'ère numérique recherchent des expériences bancaires sur mesure. Cependant, les banques adoptent une approche uniforme. Tout changement nécessite une longue période de recherche manuelle, d'analyse et de coordination interne.

De plus, le déploiement d'un nouveau produit implique une formation approfondie de l'équipe de support client, ce qui demande des ressources considérables.

Retards dans les opérations courantes

À une époque où l'instantanéité est devenue la norme, les retards dans les processus bancaires quotidiens, comme l'approbation des prêts, l'ouverture de comptes ou les transferts de fonds, peuvent agacer les clients et les inciter à choisir des alternatives plus rapides.

L'attente des heures d'ouverture conventionnelles ne satisfait plus les attentes des clients, qui s'attendent désormais à des services bancaires disponibles 24 heures sur 24.

Hausse des coûts de personnel et d'exploitation

La gestion d'une succursale physique devient de plus en plus onéreuse pour diverses raisons, notamment l'augmentation :

- des coûts immobiliers et des loyers

- du paiement des services publics

- des taxes sur les sociétés et le logement

- des salaires et des traitements

Ces difficultés financières entraînent une perte d'avantage concurrentiel pour les banques traditionnelles.

Sous-utilisation des données pour le succès de l'entreprise

Malgré la disponibilité de nombreuses données sur le secteur et les clients, les banques ont souvent du mal à les exploiter efficacement pour favoriser la réussite de leur entreprise. Ces données ne sont généralement pas correctement traitées ni organisées pour l'analyse, ce qui empêche les banques de générer des informations exploitables pour stimuler leur croissance.

Contraintes liées à la scalabilité et aux coûts des centres de données physiques

De nombreuses banques traditionnelles continuent de dépendre de centres de données physiques pour le stockage de leurs données. L'un des défis associés à cette approche est l'incapacité des banques à ajuster rapidement leur capacité en fonction des besoins fluctuants.

En outre, plusieurs autres coûts sont engendrés, tels que les dépenses immobilières, les services publics, la consommation énergétique, les logiciels, les licences et les assurances.

Ces dépenses cumulatives exigent des investissements permanents importants, ce qui restreint davantage les marges bénéficiaires.

Préoccupations sécuritaires dans un environnement numérique

Les banques sont confrontées à un défi sécuritaire croissant alors qu'elles maintiennent un système semi-automatisé combiné à des processus manuels hérités du passé. Cette situation les expose à des risques de sécurité, notamment en ce qui concerne la protection des données, la lutte contre la fraude et la gestion des cybermenaces potentielles, qui sont désormais des priorités essentielles.

Pressions en matière de durabilité

Alors que les préoccupations mondiales se concentrent sur le développement durable et les pratiques écologiques, les banques sont confrontées à des pressions pour aligner leurs opérations et leurs investissements sur des pratiques respectueuses de l'environnement.

Avantages de l'automatisation bancaire

Le secteur bancaire peut tirer profit de l'automatisation pour résoudre bon nombre des problèmes mentionnés précédemment. Passons en revue les principaux avantages de l'automatisation dans le domaine bancaire.

Amélioration de l'efficacité des opérations

Les processus bancaires traditionnels impliquent de nombreuses étapes, ce qui peut entraîner des retards dans les procédures. Prenons par exemple le processus d'approbation de prêt : réception des demandes de prêt, validation de l'éligibilité, vérification des documents et des cotes de crédit, gestion des hypothèques et approbation finale. À chaque étape, des erreurs humaines et des retards peuvent se produire.

Heureusement, un grand nombre de ces tâches peuvent être automatisées, réduisant ainsi au minimum l'intervention humaine. Cette automatisation permettra non seulement de résoudre les retards opérationnels, mais aussi de réduire les coûts opérationnels. Selon un rapport d'Accenture en 2021, 43 % des banques ayant adopté l'automatisation ont constaté une réduction des coûts conforme à leurs attentes.

Activités de marketing supérieures

Les banques doivent revoir leurs stratégies traditionnelles de marketing et d'image de marque afin de s'adapter à un marché hautement concurrentiel et dynamique. Elles peuvent exploiter des outils d'automatisation ainsi que diverses solutions d'analyse de données pour

- Gérer les prospects

- Segmenter leur base de clientèle

- Personnaliser les campagnes de marketing

- Suivre en temps réel l'efficacité des actions marketing

De plus, les outils d'automatisation facilitent la compréhension et l'analyse des réponses et des émotions des clients vis-à-vis de campagnes de marketing spécifiques, permettant ainsi d'identifier les canaux de promotion les plus efficaces.

Amélioration de l'expérience client

Les clients désirent souvent résoudre leurs questions sans devoir attendre les heures de bureau. Heureusement, grâce aux chatbots automatisés, la résolution de la plupart des problèmes peut se faire beaucoup plus rapidement. Ainsi, vos agents humains peuvent se concentrer sur les tâches cruciales et complexes.

Quant à la gestion des clients mécontents, ce défi peut également être surmonté grâce aux fonctionnalités avancées d'analyse des sentiments intégrées à de nombreux chatbots automatisés modernes.

Amélioration de la détection des fraudes à moindre coût

La fraude financière représente un préjudice tant pour les clients que pour les banques. Rien qu'en 2022, le secteur bancaire américain a enregistré une perte financière de 1,59 milliard de dollars en raison de la fraude liée aux transferts de paiement.

Les outils d'automatisation bancaire propulsés par l'intelligence artificielle peuvent exploiter des algorithmes avancés d'apprentissage automatique pour analyser rapidement des millions de modèles de transactions en quelques secondes, renforçant ainsi la sécurité financière.

Conformité réglementaire agile

L'adaptation constante aux évolutions du paysage réglementaire constitue l'un des défis de longue date du secteur financier et bancaire. En raison de l'interconnexion du système bancaire mondial, les banques doivent souvent réagir rapidement aux politiques réglementaires en évolution.

Cependant, respecter ces exigences tout en opérant de manière manuelle demande du temps et mobilise de nombreuses ressources.

En revanche, l'intégration rapide de nouvelles règles dans un système automatisé permet une mise en œuvre opérationnelle en quelques jours, voire en quelques heures.

Évolutivité avancée

Dans le paysage financier dynamique d'aujourd'hui, la capacité des banques à évoluer est cruciale. Dans ce contexte, les systèmes automatisés jouent un rôle essentiel. Ils fournissent la flexibilité nécessaire pour répondre rapidement aux fluctuations du marché, à la croissance de la demande des clients et aux évolutions constantes de la technologie.

Qui utilise l'automatisation bancaire?

Les banques et autres institutions financières peuvent déployer des technologies d'automatisation dans de nombreux départements, y compris (mais sans s'y limiter) :

- Service client : Les chatbots automatisés peuvent gérer efficacement les demandes simples et courantes, permettant ainsi aux agents de se concentrer sur des tâches plus complexes.

- Opérations et transactions : Les paiements, les transferts de fonds et l'approbation des prêts peuvent être traités plus rapidement et avec une plus grande précision grâce à l'automatisation, réduisant également les risques d'erreurs.

- Traitement des prêts : Les demandes de prêt, les historiques de crédit et les informations financières peuvent être évalués par des systèmes automatisés pour une identification rapide du risque et de l'éligibilité.

- Comptabilité et finance : Les tâches telles que la saisie de données, les rapports financiers, la gestion des dépenses, la budgétisation, les prévisions, et bien d'autres peuvent être automatisées par les banques pour améliorer l'efficacité, la précision et la prise de décision basée sur les données.

- Gestion des risques et conformité : L'automatisation aide les banques à surveiller la conformité des transactions et des activités avec les réglementations et les politiques internes, à générer des rapports et à identifier rapidement les problèmes, améliorant ainsi la conformité réglementaire et la gestion des risques.

- Détection et prévention des fraudes : Les banques utilisent l'automatisation pour analyser en temps réel les données relatives aux transactions et aux paiements, identifiant ainsi les tendances suspectes et les fraudes, ce qui permet une réaction rapide et la réduction des risques.

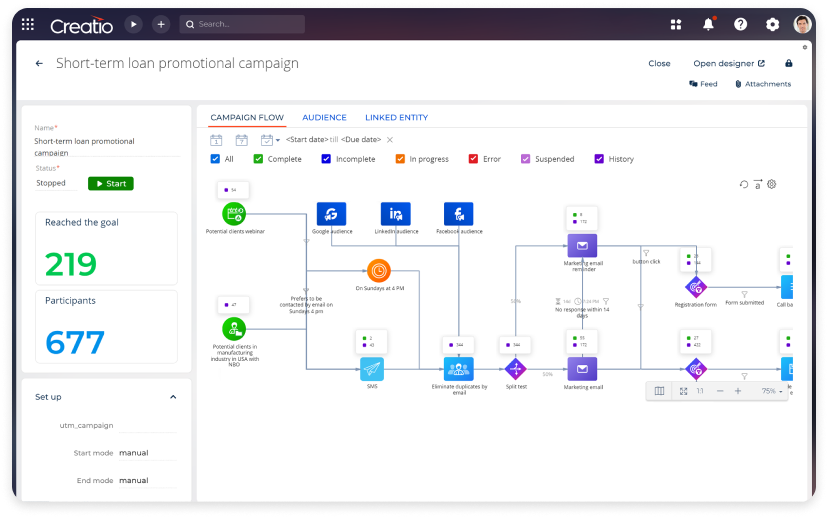

Mettre en œuvre l'automatisation bancaire avec Creatio

Maintenant que nous comprenons l'impact positif de l'automatisation sur le secteur bancaire, voyons une solution à la fois simple à mettre en œuvre et hautement fonctionnelle. Voici Creatio, une plateforme no-code qui permet d'automatiser les workflows bancaires et l'engagement client avec une grande liberté.

La solution Creatio pour les institutions financières propose une gamme complète d'outils et de fonctionnalités d'automatisation qui couvrent différents aspects des workflows bancaires, de l'automatisation du marketing et des ventes à la gestion des prêts et de la conformité. Elle permet aux banques d'offrir une expérience client exceptionnelle, de rationaliser leurs processus et de rester agiles et conformes dans un paysage financier en constante évolution.

Voici comment Creatio peut vous aider :

- Marketing : Augmentez la génération de demande grâce à des campagnes de marketing multicanal ciblées pour différents marchés et régions.

- Ventes : Gérez les opportunités de vente en suivant des workflows automatisés préconfigurés qui vous aident à mettre en œuvre le plan d'action le plus efficace pour chaque prospect.

- Service client : Améliorez l'expérience client en garantissant des réponses rapides aux demandes, une résolution efficace des problèmes et des services personnalisés.

- Prêts : Rationalisez les processus d'origination, de souscription et d'approbation des prêts grâce à des workflows numériques automatisés et à une vue consolidée des données clients à 360 degrés.

- Gestion de la conformité : Maintenez la conformité, réduisez les risques et respectez les obligations réglementaires grâce à des outils intégrés de gestion des données, de reporting et d'automatisation.

- Personnalisation no-code : Adaptez votre système aux besoins spécifiques de votre banque et aux exigences réglementaires, sans nécessiter de compétences en informatique ni de programmation.

- Évolutivité : Gérez efficacement l'augmentation des volumes de transactions et des charges d'utilisateurs tout en maintenant des performances et une fiabilité élevées.

Conclusion

Bien que les services d'automatisation soient reconnus pour leur capacité à résoudre de nombreux défis dans le secteur bancaire, leur mise en œuvre est souvent onéreuse et exigeante en ressources. C'est là que la plateforme no-code de Creatio peut apporter une véritable valeur ajoutée. Avec cette solution intuitive, vous n'aurez pas besoin d'une équipe informatique sophistiquée pour la maintenir. Sa flexibilité et sa capacité de personnalisation vous permettent de l'adapter aisément à vos besoins organisationnels.

Vous souhaitez découvrir comment rationaliser vos processus?